El Tesoro Público reanuda este jueves las emisiones de deuda con tres subastas de bonos y obligaciones a las que llega con parte de los deberes hechos, después de haber captado en 2012 más importe del previsto para hacer frente a las necesidades del ejercicio, que servirán para financiar 2013.

España ha captado en las sucesivas emisiones de deuda de 2012 a distintos plazos más de 205.000 millones de euros, aunque, si se tiene en cuenta solo la deuda a medio y largo plazo, el Tesoro captó 97.057 millones de euros, lo que supone el 113% de lo presupuestado para 2012.

Este superávit se destinará, indica el Ministerio de Economía, a prefinanciar las necesidades de 2013 y a atender los compromisos con los inversores.

Según consta en los presupuestos generales para 2013, este año el Estado tiene previstas emisiones brutas por importe de 207.173 millones de euros, por encima de los 186.100 millones que estaban presupuestados para 2012.

De esta cifra total, 159.153 millones serán para financiar los vencimientos de deuda, aunque los datos de la agencia Bloomberg sitúan los vencimientos de 2013 al borde de 180.000 millones de euros.

notable alto

Respecto al conjunto de emisiones realizadas en 2012, la responsable de análisis de Self Bank, Victoria Torre, indica que en la nota final del examen se consiguió un “notable alto”, en vez de un “sobresaliente”, por distintos motivos.

En primer lugar señala los elevados costes de financiación que se han tenido que pagar en algunos momentos, y que se han traducido en un pago adicional de 10.000 millones de euros en intereses respecto al 2011.

Asimismo, se refiere a los plazos de emisión, más cortos de lo habitual, ya que más del 70% de las emisiones han sido a 5 o menos años, cuando este porcentaje no llegó al 60% en 2011: no es bueno el recelo que despiertan los plazos más largos entre los inversores.

No obstante el difícil contexto, lo cierto es que la deuda soberana española y la confianza que despierta entre los inversores ha mejorado.

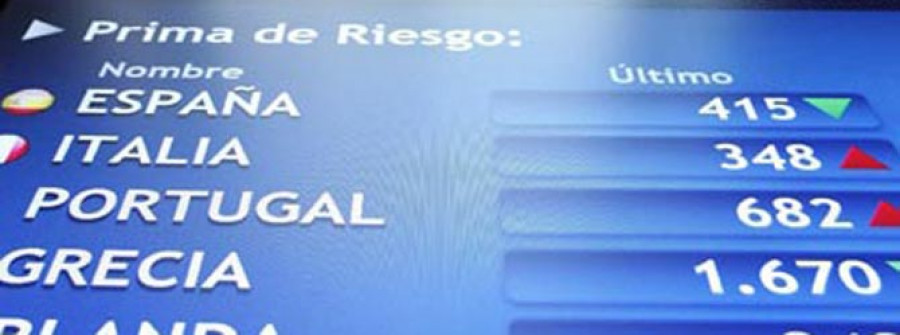

Durante el pasado año, la prima de riesgo osciló entre el mínimo de febrero –299,8 puntos básicos– y el máximo desde la creación del euro –en 638 puntos– a finales de julio.

En lo que va de año, el mercado de deuda soberana europea, y en particular la prima de riesgo de España, que mide el grado de confianza de los inversores, ha comenzado con buen pie y en apenas tres días ha perdido cerca de 50 puntos básicos, desde los 394 con los que cerró diciembre a apenas 350 actuales.

bono a diez años

Sobre el riesgo país, Victoria Torre matiza que aunque en las últimas semanas respiramos con cierto alivio cuando vemos la prima de riesgo en 400 puntos y el bono a diez años en el 5,3%, después de “haber tocado el infierno con la punta de los dedos viendo el bono en el 7,5% y la prima en 638 puntos”, no deberíamos olvidar que en abril de 2010 la prima rondaba los 130 puntos básicos. Algo que hoy nos parece un sueño, recuerda.

“Se nos antoja a priori, prosigue la analista, una tarea difícil seguir financiándonos con tipos por encima del 4 por ciento, y más en un país en el que el crecimiento seguirá brillando por su ausencia”.